划重点:

1、瑞幸咖啡在美提交IPO招股书,计划登陆纳斯达克,股票代码“LK”,计划募资最多1亿美元。

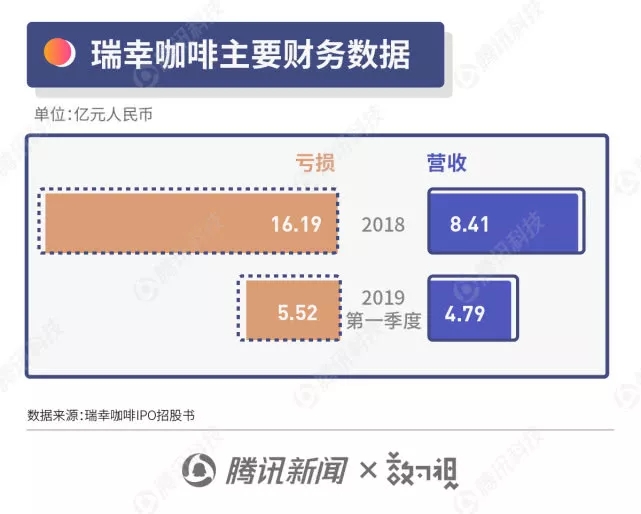

2、招股书显示,瑞幸咖啡2018年全年营收8.407亿元人民币,净亏损16.19亿元人民币。

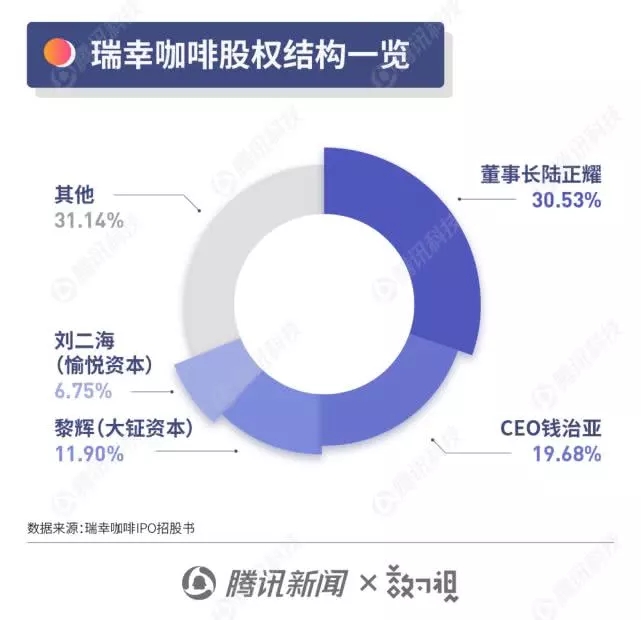

3、瑞幸咖啡最大股东为董事长陆正耀,持股比例为30.53%;第二大股东为CEO钱治亚,占股19.68%。

4、截止今年3月31日,瑞幸咖啡门店数量已达2370家,累计交易客户超过1680万人。

腾讯科技讯 4月23日,瑞幸咖啡今日在美提交IPO招股书,计划登陆纳斯达克,股票代码“LK”,计划募资最多1亿美元。

招股书显示,截止今年3月31日,瑞幸咖啡门店数量已达2370家,其中快取店2193家,快取店占比为91.3%,累计交易客户超过1680万人。2018年,瑞幸咖啡卖出约9000万杯咖啡。

2019年第一季度,瑞幸咖啡总净营收为4.785亿元人民币(7130万美元),净亏损5.518亿元人民币(约8221.8万美元)。2018全年总净营收为8.407亿元人民币(1.253亿美元),净亏损16.19亿元人民币(2.413亿美元)。

截止2018年12月31日,瑞幸咖啡现金及现金等价物为2.43亿美元,长期负债为5266万美元,客户复购率达54%。

截止2019年3月31日,瑞幸咖啡获客成本为16.9元,去年同期为103.5元。促销费用为6.9元,去年同期为15.8元。

招股书显示,瑞幸董事长陆正耀持股比例为30.53%,CEO钱治亚占股19.68%,黎辉(大钲资本)占股11.90%,刘二海(愉悦资本)占股6.75%。

承销商包括瑞士信贷、摩根士丹利、CICC、海通国际。

招股书显示,世界第三及法国第一粮食输出商路易达孚与其(luckin coffee)达成协议,双方将成立一家合资企业,在中国建设和运营一家咖啡烘焙工厂。

与此同时,作为完成此项合作的前提,在瑞幸咖啡完成首次公开招股(IPO)后,路易达孚将以等同于公开招股价格,定向发行的方式购买总额为5000万美元的A类普通股。

此前,4月18日,瑞幸咖啡宣布,在2018年11月完成的B轮融资基础上,额外获得共计1.5亿美元的新投资,其中贝莱德(BlackRock)所管理的私募基金投资1.25亿美元,瑞幸咖啡投后估值29亿美元。

瑞幸咖啡于2018年12月份宣布完成B轮融资,当时融资额为2亿美元,投后估值22亿美元。愉悦资本、大钲资本、新加坡政府投资公司(GIC)、中金公司等参与了本次融资,愉悦资本创始及执行合伙人刘二海进入公司董事会。

更早些时候的2018年7月份,瑞幸咖啡完成的A轮规模为2亿美元的融资中,大钲资本、愉悦资本、新加坡政府投资公司(GIC)和君联资本参与,投后估值10亿美元。

瑞幸咖啡于2018年1月试运营。瑞幸采取100%直营模式迅速扩张店面。

以下为招股书概要:

我们的使命

成为每人每天生活的一部分,始于咖啡。

概述

据弗若斯特沙利文咨询公司研究报告,按门店数量和销售的咖啡杯数计,瑞幸咖啡已成为中国第二大及增长最快的咖啡连锁品牌。我们率先采用了技术驱动的“新零售”模式,为客户提供高品质、高性价比、高便利性的咖啡及其他产品。我们相信,我们颠覆性的业务模式填补了中国以往大量未被满足的潜在咖啡需求,并推动了中国大众市场的咖啡消费,也使得我们在自成立起就不断取得显著的规模和增长。

在科技的推动下,我们的新零售模式基于移动应用程序和门店网络两大基本点:

移动应用程序:我们的移动应用程序(App)覆盖了客户全购买流程,并提供了百分百线上无需收银员无需现金的支付环境。这不仅增强了我们的客户体验,提高了我们的运营效率,也使我们能够与客户建立链接并能够随时随地与客户互动。

门店网络:我们共经营三类门店,但战略重点在于快取店;截至2019年3月底,快取店占门店总数的91.3%。快取店特点为座位数量较少且通常位于对咖啡需求量大的地区,比如办公楼、商业区和大学校园。这些特点使得我们在贴近目标客户的同时,能够以较低的租金和装修成本迅速扩张。

通过颠覆传统的咖啡店经营模式,瑞幸咖啡已经实现了显著的成本优势,并为提供了极具吸引力的客户价值。

技术是我们业务的核心。基于中央管理的技术系统,我们得以精简化和标准化运营流程,这使得我们在不断提高运营效率的同时能够迅速扩展业务规模。我们利用大数据和人工智能分析精准分析客户行为和交易数据,不断改进产品和服务、实现动态定价并提高客户留存率。此外,我们还利用门店经营和供应链领域的自有技术助力业务拓展,例如在新店选址、库存管理和人员排班管理等方面。我们对技术的执着使我们能够在保证质量的同时高效运作且快速发展。

我们为客户提供优质咖啡和其他高品质产品。我们向一流的供应商采购优质阿拉比卡咖啡豆,并聘请世界咖啡师大奖赛的冠军团队调配我们的咖啡配方。咖啡机和其他原材料的采购也来自全球知名供应商,比如雪莱咖啡机(Schaerer)。我们的咖啡获得了诸多荣誉,包括由IIAC国际咖啡品鉴者协会主办的2018年ICT国际咖啡品鉴大赛的金奖。在其他产品方面(例如果汁和轻食),我们同样都是与优质的供应商合作。归功于我们不断增长的规模体量,我们能够从供应商那里以优惠的价格采购到优质的产品。

自成立以来,我们已成功把瑞幸咖啡打造成为了一个集高品质、高性价比、高便利性为一体的高价值卓越品牌,培养了一大批忠诚的客户群,并实现了强劲增长。在仅仅18个月内,我们的门店网络就从北京的单家测试门店,一路飞速发展,至2019年3月底已在全国28座城市铺设了2,370家门店,累积了超过1,680万交易客户。并且,我们2018年客户复购率高达54%。

中国咖啡市场的渗透率仍非常低。质量不稳定、价格昂贵和购买不便的行业痛点阻碍了中国现磨咖啡市场的发展。我们相信,我们的模式精准解决了这些痛点,并已经开始成功推动中国大众市场的咖啡消费浪潮。我们的目标是,在2019年末以门店数量计算,成为中国第一大咖啡连锁品牌。

我们的优势

我们相信下列优势有助于我们取得成功:

-

驱动中国咖啡消费的市场领导者和增长最快的品牌;

-

采取颠覆性“新零售”模式的行业先驱;

-

强大的技术能力;

-

卓越的客户价值主张:高品质、高性价比、高便利性。

我们的发展战略

我们希望通过以下发展战略完成我们的使命并进一步发展我们的业务:

-

更高频率地服务更多人群;

-

拓展我们的门店网络;

-

推出新产品;

-

继续深耕技术。

面临的挑战

我们完成使命和执行战略的能力受到某些挑战、风险和不确定性的影响,包括:

-

我们保持历史增长率和管理快速增长的能力;

-

我们有能力获得足够的资金来拓展业务和应对商业机会;

-

我们以经济高效的方式获得新客户或留住现有客户的能力;

-

我们成功经营门店的能力;

-

我们管理供应链以继续满足未来运营需求的能力;

-

我们维护和更新技术基础设施的能力;

-

我们有效竞争的能力,因为我们的产品不是专有的,不能阻止竞争对手销售类似的产品;

-

我们遵守中国相关法律法规的能力。

业绩情况

-

2019年第一季度主要业绩

--总净营收为人民币4.785亿元(约合7130万美元),高于去年同期的人民币1295万元。其中,现酿饮料营收为人民币3.611亿元(约合5380万美元),高于去年同期的人民币958万元;其他产品营收为人民币8400万元(约合1250万美元),高于去年同期的人民币140万元;其他营收为人民币3340万元(约合500万美元),高于去年同期的人民币200万元。

--总运营支出为人民币10.056亿元(约合1.498亿美元),高于去年同期的人民币1.381亿元。其中,材料费用为人民币2.758亿元(约合4110万美元),高于去年同期的人民币940万元;门店租赁和其它运营支出为人民币2.824亿元(约合4210万美元),高于去年同期的人民币2020万元;折损支出为人民币8400万元(约合1250万美元),高于去年同期的人民币400万元;销售和营销支出为人民币1.681亿元(约合2500万美元),高于去年同期的人民币5440万元;总务和行政支出为人民币1.730亿元(约合2580万美元),高于去年同期的人民币3900万元;门店开业和其他支出为人民币2240万元(约合330万美元),高于去年同期的人民币1110万元。

--运营亏损为人民币5.271亿元(约合7850万美元),相比之下去年同期运营亏损为人民币1.252亿元。

--税前净亏损为人民币5.518亿元(约合8220万美元),相比之下去年同期税前亏损为人民币1.322亿元。

--净亏损为人民币5.518亿元(约合8220万美元),相比之下去年同期净亏损为人民币1.322亿元。

--归属普通股和天使股东的净亏损为人民币5.728亿元(约合8530万美元),相比之下去年同期为人民币1.322亿元。

--截至2019年3月31日,瑞幸咖啡持有的现金和现金等价物总额为人民币11.588亿元(约合1.727亿美元),相比之下截至2018年12月31日为人民币16.310亿元(约合2.430亿美元)。

--截至2019年3月31日,瑞幸咖啡门店总量为2370家,其中包括2163家提取门店、109家休息门店、以及98家送餐厨房。

--截至2019年3月31日,瑞幸咖啡第一季度交易客户的累计数量为1687万人,高于截至2018年12月31日的1253万人,高于截至2018年3月31日的48.5万人。

--截至2019年3月31日,瑞幸咖啡第一季度的平均月交易客户为440万人,高于截至2018年12月31日的432.6万人,高于截至2018年3月31日的17.95万人。

--截至2019年3月31日,瑞幸咖啡第一季度的现酿饮料月平均销售数量为1307.7万份,其他产品为319.9万份,合计为1627.6万份。

-

2018年主要业绩

--总净营收为人民币8.407亿元(约合1.253亿美元),高于上年同期的人民币25万元。其中,现酿饮料营收为人民币6.496亿元(约合9680万美元),高于上年同期的人民币21.5万元;其他产品营收为人民币1.356亿元(约合2020万美元),高于上年同期的人民币2.5万元;其他营收为人民币5540万元(约合830万美元),高于上年同期的人民币1万元。

--总运营支出为人民币24.387亿元(约合3.634亿美元),高于上年同期的人民币5650万元。其中,材料费用为人民币5.322亿元(约合7930万美元),高于上年同期的人民币78.9万元;门店租赁和其它运营支出为人民币5.762亿元(约合8590万美元),高于上年同期的人民币160万元;折损支出为人民币1.067亿元(约合1590万美元),高于上年同期的人民币92万元;销售和营销支出为人民币7.460亿元(约合1.112亿美元),高于上年同期的人民币2550万元;总务和行政支出为人民币3.797亿元(约合5660万美元),高于上年同期的人民币2200万元;门店开业和其他支出为人民币24.387亿元(约合3.634亿美元),高于上年同期的人民币5650万元。

--运营亏损为人民币15.980亿元(约合2.381亿美元),相比之下上年同期运营亏损为人民币5620万元。

--税前净亏损为人民币16.192亿元(约合2.413亿美元),相比之下上年同期税前亏损为人民币5640万元。

--净亏损为人民币16.192亿元(约合2.413亿美元),相比之下上年同期净亏损为人民币5640万元。

--归属普通股和天使股东的净亏损为人民币31.903亿元(约合4.754亿美元),相比之下上年同期为人民币5640万元。

--截至2018年12月31日,瑞幸咖啡持有的现金和现金等价物总额为人民币16.310亿元(约合2.430亿美元),相比之下截至2017年12月31日为人民币2.191亿元。

--截至2018年12月31日,瑞幸咖啡门店总量为2073家,其中包括1811家提取门店、86家休息门店、以及176家送餐厨房。

--截至2018年12月31日,瑞幸咖啡第四季度交易客户的累计数量为1254万人,高于截至2018年3月31日的48.5万人。

--截至2018年12月31日,瑞幸咖啡第四季度的平均月交易客户为433万人,高于截至2018年3月31日的17.95万人。

--截至2018年12月31日,瑞幸咖啡第四季度的现酿饮料月平均销售数量为1341.9万份,其他产品为422.6万份,合计为1764.5万份。

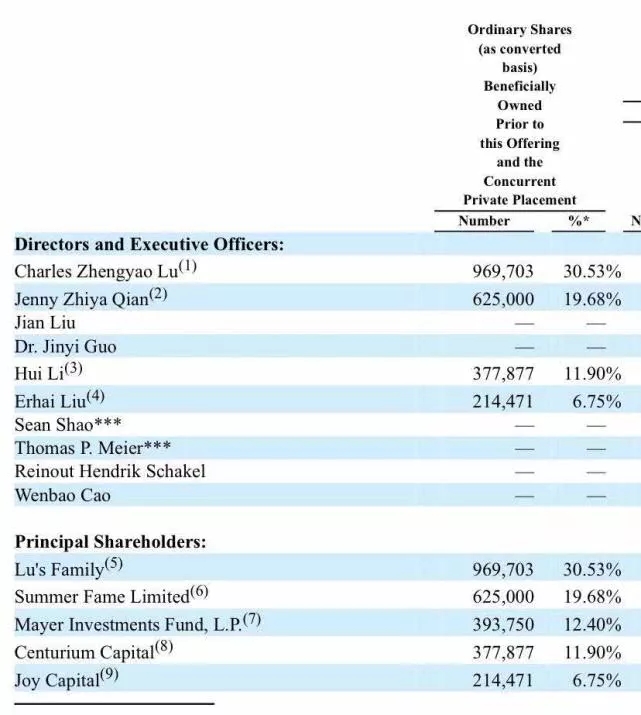

股权结构

在首次公开募股之前,陆正耀持有瑞信咖啡30.53%的股权;公司创始人、首席执行官钱治亚持有19.68%的股权;Mayer Investments Fund持有12.40%的股权;Centurium Capital持有11.90%的股权;Joy Captical持有6.75%的股权。